Günlük Analiz 05-04-2023

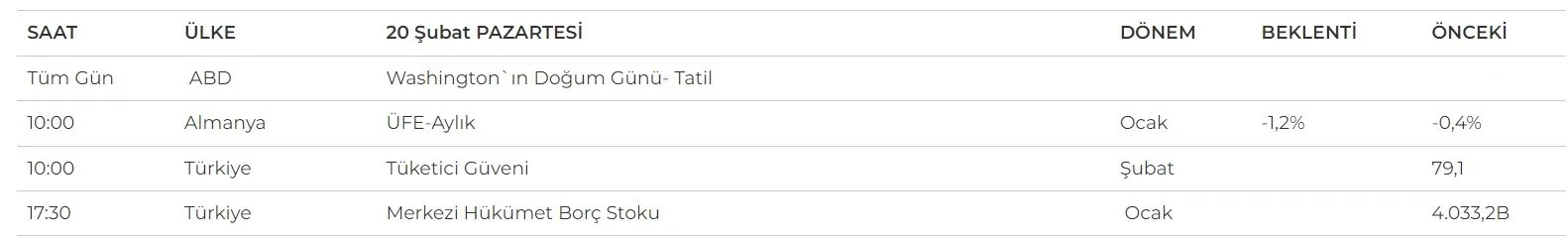

Ekonomi Takvimi

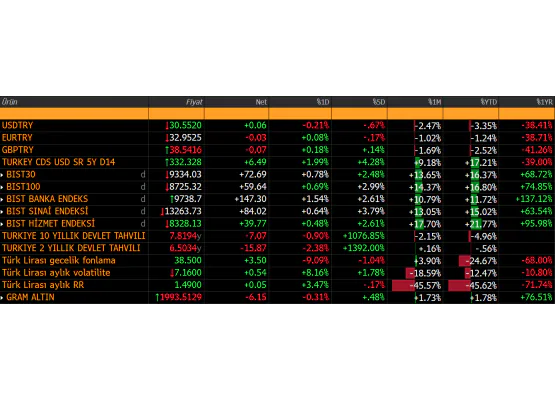

PİYASALARDA SON DURUM

YURT İÇİ PİYASALARDA SON DURUM

KÜRESEL PİYASALARDA SON DURUM

GÜNE BAŞLARKEN ÖNE ÇIKAN GELİŞMELER

BORSA YORUMU

DOLAR TL YORUMU

EURO/DOLAR YORUMU

EUR/USD: Parite dünkü işlemleri 0,47% oranında yükseliş ile 1,0950 seviyesinde tamamladı. Gün içinde 1,0883-1,0973 aralığında hareket etti. ABD'de açıklanan dayanıklı tüketim malları sipariş verisi ve JOLTS anketi ile FED'in Mayıs ayında 25 baz puanlık faiz artış beklentisi %51.5 olasılık ile fiyatlanıyor. Öte yanda ABD'de Slicon Valley Bank ile bankacılık sektöründe başlayan endişe ABD Doları'nın güvenli liman olma özelliğini sekteye ugratmış görünüyor. Tahvil faiz oranlarında düşüş ve artan resesyon beklentisi ile FED'in faiz artırımları için marjının azaldığı fiyatlanıyor. Haftanın son işlem günü açıklanacak olan tarım dışı istihdam verisi ve Nisanın 2. haftasında enflasyon verileri önemli iken euro/dolar paritesinin 1.1000 üzerine yerleşmesi büyük ölçüde bu verilere bağlı diyebiliriz.

Direnç: 1,1000-1.1065-1.1100

Destek:1,0855-1.0800-1.0725

ŞİRKET HABERLERİ

ŞİRKET HABERLERİ

DOHOL: Şirket tarafından Aytemiz’de sahip olunan paylarının %50’lik kısmının (400.000.000 adet pay) tamamını 160 milyon dolar bedelle PJSC Tatneft’e satışı konusunda Pay Devir Sözleşmesi imzaladığını açıkladı.

KMPUR : Şirketin 2023 yılı 2. çeyreği için toplam 375 milyon TL tutarında yeni satış siparişi aldığı açıklandı.

SISE : 183 gün vadeli 270 milyon TL tutarında bono ihraç edildi.

YKBNK : 93 gün vadeli 333,3 milyon TL tutarında bono ihraç edildi.

CEMTS: Şirket sermayesinin 101,0 milyon TL’den %395,17 oranında bedelsiz olarak 399,0 milyon TL artışla 500 milyon TL’ye yükseltilmesi kapsamında SPK’ya başvuru yapıldığı açıklandı.

ZRGYO :Şirket portföyünde bulunan İstanbul Finans Merkezi Ziraat Kuleleri Projesi'nde yer alan Kule – 1'in tamamının Ziraat Bankası’na 5 yıl süreyle aylık 42,8 milyon TL kira bedeli üzerinden kiralandığı açıklandı.

ALARK :Şirket paylarının geri alınması kapsamında 151.549 pay 66,15 – 67,15 TL fiyat aralığından geri alındı.

KOZAL :Şirket paylarının geri alınması kapsamında 750.000 adet pay 21,00 TL fiyattan geri alındı.