Günlük Analiz 02-05-2023

Ekonomi Takvimi

| SAAT | ÜLKE | 02 Mayıs SALI | DÖNEM | BEKLENTİ | ÖNCEKİ |

| 07:30 | Avustralya | RBA Merkez Bankası Toplantısı | Mayıs | %3.60 | %3.60 |

| 10:00 | Türkiye | S&P Global Türkiye imalat PMI | Nisan | - | 50.9 |

| 12:00 | Euro Bölgesi | Tüketici enflasyonu (ilk okuma) | Nisan | %7.0 | %6.9 |

| 12:00 | Euro Bölgesi | Çekirdek Tüfe | Nisan | %5.6 | %5.7 |

| 14:20 | Avustralya | RBA Gov Lowe konuşması | - | - | - |

| 17:00 | ABD | JOLTS anketi | Mart | 9.47 mio | 9.93 mio |

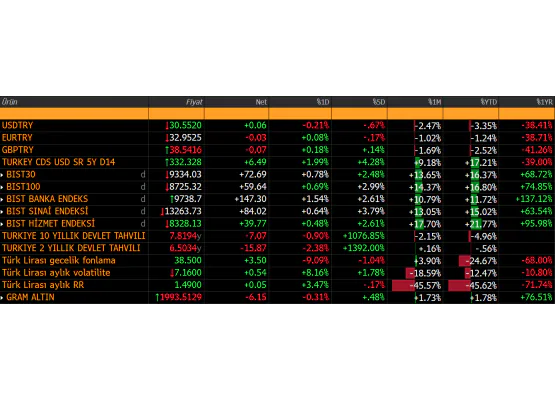

PİYASALARDA SON DURUM

YURT İÇİ PİYASALARDA SON DURUM

KÜRESEL PİYASALARDA SON DURUM

GÜNE BAŞLARKEN ÖNE ÇIKAN GELİŞMELER

BORSA YORUMU

DOLAR TL YORUMU

EURO/DOLAR YORUMU

EUR/USD: 28 Nisan seansını 1.1016 seviyesinde kapatan euro/dolar paritesi yeni haftanın ilk işlem gününde güçlü ABD Doları ile yeniden 1.10 altında fiyatlamaya geçti. Çarşamba günü yapılacak olan FED toplantısında bankanın politika faizini 25 baz puan artırması piyasada %94.7 olasılık olarak fiyatlanıyor. Dün açıklanan ABD ekonomik verilerinde beklenti üzerinde gerçeklşeme dolar pozitifti. Son 6 seansta harekete bakıldığında günlük grafikte 1.1075 olan bollinger üst bant birkaç kez test edildi ve geçilemedi. Paritenin 1.10 üzerine yerleşmesi için FED sonrasında Dolar Endeksinin geri çekilmesi gerekiyor. Bugün açıklanacak Euro bölgesi tüfe verisi de önemli iken enflasyon sonrasında ECB'nin Mayıs ayı hamlesi fiyatlanmaya başlayabilir.

Teknik olarak, Kısa vadede 18 günlük üssel hareketli ortalama 1.0965 altında euro/dolar paritesi 1.10 üzerinde yer almak için güç kaybetmiş olacak.

Destek: 1.0965-1.0920-1.0855

Direnç: 1.000-1.1042-1.1075

HACİM-YÜKSELEN-DÜŞEN

ŞİRKET HABERLERİ

AYGAZ bilanço; İlk çeyrekte satışlar 12.4 milyar TL olurken net kar 687.3 milyon olarak gerçekleşti. 2022 yılı ilk çeyrekte şirket 200.9 milyon TL net kar açıklamıştı.

YKBNK bilanço:; Yılın ilk çeyreğinde 12.64 milyar TL net kar açıkladı. Net faiz gelirleri 13.8 milyar TL olurken net ücret ve komisyon gelirleri 9.78 milyar lira olarak gerçekleşti. YKBNK 2022 ilk çeyrekte 7.258 milyar TL net kar açıklamıştı.

SISE bilanço: Şirket yılın ilk çeyreğinde satışlar 28.4 milyar TL olurken net kar rakamı 2.36 milyar TL olarak gerçekleşti. SISE 2022 yılı ilk çeyrekte 3.576 milyar TL net kar açıklamıştı.

ARCLK : Şirketin uzun vadeli yabancı para cinsinden kredi notu FİTCH tarafından BB- olarak teyit edildi. Görünüm negatif olarak korundu.