Hi̇sse Senedi̇ Pi̇yasasi Raporu (8 Mart – 12 Mart) 08-03-2021

HİSSE SENEDİ PİYASASI RAPORU (8 MART – 12 MART)

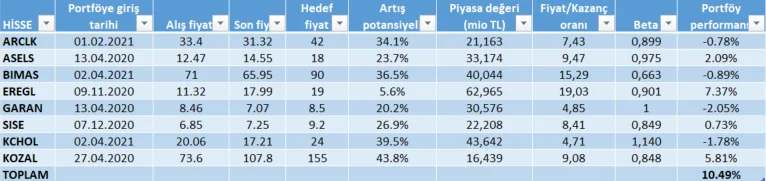

HİSSE SENEDİ PORTFÖYÜ

TREND ANALİZİ

ARCLK

Hedef Fiyat: 42,00

Artış Potansiyeli: 0,20

Şirket 4Ç20’de piyasa beklentisinin üzerinde yıllık bazda %385, çeyreksel bazda %14 oranında artışla 1163.5 milyon TL net kar açıkladı. Net satışlarda %59’luk artış kaydederken, net satışlardan elde edilen kar 13,335 milyon TL olarak gerçekleşti. FAVÖK piyasa beklentisinin üzerinde 1,887 milyon TL ile geçen yılın aynı dönemine göre %144 artış gösterdi. FAVÖK marjı ise, geçtiğimiz yılın aynı dönemine göre 489 baz puan artarak %14.2 açıklandı. Şirketin net karında yaşanan güçlü yükselişin ardında, kapasite kullanımının artması, güçlü ciro artışı ve düşük borçlanmanın etkisi ile faiz giderlerinde meydana gelen düşüş ön plana çıkmakta. Diğer yandan Dolar’da yaşanan düşüş ve Euro’da yaşanan yükseliş şirket karlılığına pozitif etki yaptı. Şirketin net işletme sermayesi ise 7,463 milyon TL olarak gerçekleşirken, net işletme sermayesinin satışlara oranı %18.3 olarak açıklandı. Şirketin net borcu çeyreksel bazda yüzde %5 azalarak 5,073 milyon TL olarak gerçekleşti.

Şirketin konsolide net satışlarda yıllık bazda %20 büyümesi beklenirken, yurtiçi satışlarda %15-20 arasında ve yurtdışı satışlarda ise, EUR bazında, %5’den daha yüksek büyüme kaydedeceği beklenmektedir. Diğer yandan 2021 yılı için şirketin yatırım Harcaması hedefi 220mn EUR olarak belirlenmiştir. Şirket için “Endeks Üzere Getiri” tavsiyemizi ve 42.00TL olarak hedef fiyatımızı koruyoruz.

Direnç Seviyesi: 35,40/36,20/38,20

Destek Seviyesi: 31,80/31,60/30,40

GARAN

Hedef Fiyat: 12,40

Getiri Potansiyeli: 0,34

Şirket 4Ç20’de piyasa beklentisinin altında yıllık bazda %9, çeyreksel bazda ise %41 düşüşle 1.111m TL net kar açıkladı. Şirketin 4Ç20’de kredi hacmi, çeyreksel bazda, %2 arttı. Diğer yandan TL krediler %6 büyürken, YP krediler, ABD doları bazında, %3 daraldı. Kredi mevduat makası artan fonlama maliyetlerine bağlı olarak daralma gerçekleştirirken, TÜFE endeksine bağlı menkul kıymetlerden elde edilen yüksek gelir kaybı sınırladı. Net faiz marjı ise swap giderlerindeki artışın bağlı olarak çeyreksel bazda 53 baz puan geriledi. Ücret ve komisyon gelirleri ise çeyreksel bazda %2 ve yıllık ise %7 geriledi. BDDK düzenlemesi sonrası bankanın 4 milyar TL tutarındaki tahsili gecikmiş alacağını bilanço dışına çıkarması 120 baz puan etkili oldu. Şirketin 3Ç20’de %12,8 olan özsermaye karlılığı 4Ç20’de %7,3 olarak gerçekleşti.

Genel olarak baktığımızda beklentilere paralel gerçekleşen kar rakamının hisse performansı üzerinde etkisinin nötr olacağını düşünüyoruz.

Direnç Seviyesi: 10,50/11,72/12,88

Destek Seviyesi: 8,84/7,72/6,50

SISE

Hedef Fiyat: 8,40

Getiri Potansiyeli: 0,10

Şirket 4Ç20’de piyasa beklentisinin üzerinde yıllık bazda %9, çeyreksel bazda ise %41 düşüşle 746 mn TL net kar açıkladı. Bunun yanında FAVÖK 1,546 mn TL gerçekleşirken, satış gelirleri de bir önceki yılın aynı dönemine göre %39 artış gösterdi. Açıklanan net kar rakamındaki artışta, operasyonel karlılığın artmasının yanı sıra net kur farkı giderlerinde yaşanan düşüş etkili oldu. Şirketin genel anlamda tüm segmentlerinde yıllık bazda güçlü geliş artışı görünmekle birlikte brüt kar yıllık %43 artışla 2,191 milyon TL gerçekleşirken, brüt kar marjı bir önceki yılın aynı dönemine göre 100 baz puan, önceki çeyrek döneme göre 10 baz puan artışla %32,7 seviyesinde gerçekleşti. Güçlü yönlerin aksine şirket bu yıl 455 milyon TL FX zararı gerçekleştirdi. Geçtiğimiz yıl bu kalemden 195 milyon TL FX geliri kaydetmişti. Şirketin 2019 yılında 4,5 milyar TL olan net borcu ise 2020 sonu itibariyle 3,9 milyar TL’ye düştü.

Şirket için “Endeks Üzere Getiri” tavsiyemizi ve 8,40 TL olarak hedef fiyatımızı koruyoruz.

Direnç Seviyesi: 8,00/8,40/9,20

Destek Seviyesi: 7,00/6,65/6,24

EREGL

Hedef Fiyat: 16,40

Getiri Potansiyeli: 0,04

Şirket 4Ç20’de oldukça güçlü ve beklentilerin üzerinde bilanço açıkladı. Şirket yıllık ve çeyreklik bazda sırasıyla %717 ve %220 artışla 1,859mn TL net kar açıkladı. Şirketin satış hacmi kuvvetli iç talebin etkisi ile yıllık bazda %13.1 artarak 2,329bin ton’a ulaştı. Kasım ayından sonra yükselişe geçen çelik fiyatlarının da etkisi ile şirketin satış gelirlerinde dolar bazında yıllık %17.7 artış gerçekleşti. Bunun yanı sıra yine çelik fiyatlarındaki artışın da etkisi ile şirketin ana ürünlerinden ton başına elde ettiği FAVÖK’ü çeyreklik bazda %23.1, yıllık bazda ise %115 artarak 144 ABD doları/ton olarak açıklandı. Böylece şirketin FAVÖK’ü yıllık bazda % 283.1 ve çeyreklik %63.9 ile 2,685mn TL açıklandı. FAVÖK marjında ise 4Ç20’de yıllık bazda 15.7 artış gerçekleşti.

Şirket güçlü satış hacminin yanında net finansal gelirlerinde de gelir elde etti. Şirket banka mevduatlarından yıllık bazda %132 artış ile 40mn TL faiz geliri elde etti. Böylelikle şirket yıllık bazda %717 ve çeyreklik %220 artarak 1,859mn TL net kar gerçekleştirmiş oldu.

Genel olarak baktığımızda sonuçların hisse performansı üzerinde etkisinin olumlu olacağını düşünüyoruz.

Direnç Seviyesi: 16,40/17,72/18,85

Destek Seviyesi: 14,80/13,72/12,88

BRISA

Hedef Fiyat: 42,20

Getiri Potansiyeli: 040

Şirket 4Ç20’de oldukça güçlü ve beklentilerin üzerinde bilanço açıkladı. Şirket piyasa beklentisi üzerinde 227.3 milyon TL net kar kar açıklarken, 48 milyon TL’lik ertelenmiş vergi geliri şirketin net kar artışının piyasa beklentisinin üzerinde gelmesinin asıl nedeni oldu. Açıklanan bu rakam çeyreklik bazda 5% ‘e ve yıllık bazda ise 472% artışa işaret etmekte. Net satışlar geçtiğimiz yılın aynı dönemine göre 41% artarak 1,410 milyon TL gerçekleşirken, alt kalemlere baktığımızda yurtiçi satışların yyıllık bazda 47% arttığını görüyoruz. Diğer yandan ihracat gelirleri ve Dolar bazındaki satışlarda ise yıllık bazda 4% gerileme gerçekleştiğini görüyoruz.

Şirketin FAVÖK rakamına baktığımızda ise yıllık bazda 116% artış ile 315 milyon TL gerçekleştiğini gördük. Bunun yanında FAVÖK marjı ise geçtiğimiz yılın aynı dönemine göre 774 baz puan artarak %22.3 gerçekleşti. Brüt kar marjı ise yıllık bazda 423 baz puan artarak %35,3 açıklandı. Şirketin 4Ç20’de operasyonel marjlarda geçtiğimiz yılın aynı dönemine göre belirgin iyileşme görülürken net işletme sermayesindeki ciddi gerileme sonucu düzeltilmiş net borcu çeyreksel bazda yüzde 11% azalarak 669 milyon TL gerçekleşti.

Güçlü finansallar sonucu 32,20 hedef fiyatımız ile şirket için Endekse Paralel Getiri önerimizi koruyoruz.

Direnç Seviyesi: 32,24/33,72/34,56

Destek Seviyesi: 28,36/26,88/25,36

KOZAL

Hedef Fiyat: 172,00

Getiri Potansiyeli: 0,33

Şirket 3Ç20 de piyasa beklentisinin altında 583,2mn TL net kar açıkladı. Satışlardaki %34,8 düşüşe rağmen artan ons fiyatları ve kur hareketindeki olumlu etki ile birlikte satış gelirleri 3. Çeyrekte %8,7 oranında artarak ve 893,6mn TL olarak gerçekleşti. Brüt kar %8 oranında artışla 629,2mn TL’ye yükselirken, brüt kar marjı ise %1 oranında azalarak %70 gerçekleşti. Diğer yandan FAVÖK 3Ç20’de geçen yılın aynı dönemine göre %4,3 oranında artarak 619,9mn TL’ye yükselirken, FAVÖK marjı ise %69,4’e geriledi. Şirketin operasyonel giderleri aynı dönemde %77 oranında artarken, diğer faaliyetlerden elde edilen gelir 55,7mn TL oldu. Yatırım faaliyetlerinden elde edilen gelir ise 151mn TL açıklandı. 3Ç20’de açıklanan kar rakamı ile birlikte şirketin 9 aylık net dönem karı 1.447mn TL gerçekleşmiş oldu.

Pandemi nedeni ile altın üretimi ve satış miktarı geçtiğimiz yılın aynı dönemine göre gerilerken, altın fiyatlarının dolar bazında artmasına rağmen şirket karlılığı olumsuz etkilendi. Genel olarak baktığımızda sonuçların hisse performansı üzerinde etkisinin olumsuz olacağını düşünüyoruz.

Direnç Seviyesi: 132,50/136,40/140,20

Destek Seviyesi: 127,80/125,50/122,80