Hi̇sse Senedi̇ Pi̇yasasi Raporu( 25 Nisan- 29 Nisan) 05-05-2022

HİSSE SENEDİ PİYASASI RAPORU( 25 Nisan- 29 Nisan)

Şirket özet finansalları

Şirket özet bilgi

BİM BİRLEŞİK MAĞAZALAR A.Ş

BIMAS

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Toptan ve Perakende Ticaret, Lokantalar ve Oteller

Bimaş 2021 mali döneminde 2.95 Milyar TL kar açıklayarak önceki yıla göre karını % 13 artırmış oldu. Net satışlar 70.52 Milyar TL gerçekleşirken önceki yıla göre % 27’lik artış gerçekleşmiş oldu. Şirket 2021 yılında 6.48 Milyar TL FAVÖK rakamı açıklarken yıllık FAVÖK büyümesi % 27.90 oldu. FAVÖK marjı % 9.19 olarak gerçekleşti. FAVÖK marjında çeyreklik olarak 179 baz puan artış yaşandı.

Şirketin esas faaliyet kar marjı yıllık %6.63 olsa da Rekabet Kurumuna ödenecek cezanın düşülmesinden sonra hemen hemen önceki yılın aynı marjını yakalaması oldukça önemliydi. Eğer kuruma ödenecek ceza olmasaydı kar artışı yıllık olarak %40 seviyelerinde olacaktı ve yüksek enflasyona rağmen şirket enflasyon üzerinde artış sağlamış olacaktı.

Yüksek rekabetin bulunduğu sektör açısından şirketin marjları ve borçluluk oranı güçlü yanları olarak öne çıkıyor. Bunun yanında şirket 2 TL temettü ödemesi gerçekleştireceğini açıkladı. Bilanço açıklandığı tarihe göre %2.6’ya tekabül eden temettü verimi oluşmuş durumda.

Son açıklanan bilançoya göre hisse başına kar rakamı 4.83 TL olarak gerçekleşti. F/K oranı 15.51 olurken şirketin ortalama F/K’sı genellikle 18-20 arasında bulunuyor. Sektörün F/K ortalaması 16.73 ve bu seviyenin altında olması sektöre göre bir miktar iskontolu görünümün sürmesine neden oluyor. Şu anki piyasa değeri 45.5 Milyar TL seviyelerinde 2020’nin sonunda 45.8 Milyar TL seviyelerindeydi.

Yüksek enflasyon ortamında şirketin piyasa değerinin değişmemiş olması da iskontolu olabileceğinin sinyallerinden biri olabilir. Rekabet kurulu cezası ve BIST100 altında performans ile orta ve uzun vadede potansiyeli olduğunu düşündüğümüz hisse senedini 12 aylık 90.00 TL hedef fiyat ile tavsiye listemizde tutuyoruz.

Şirket özet finansalları

Şirket özet bilgi

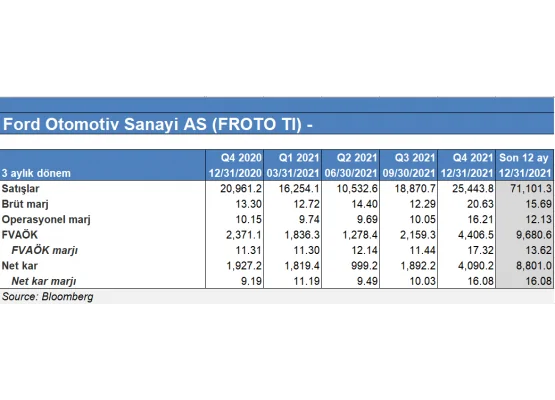

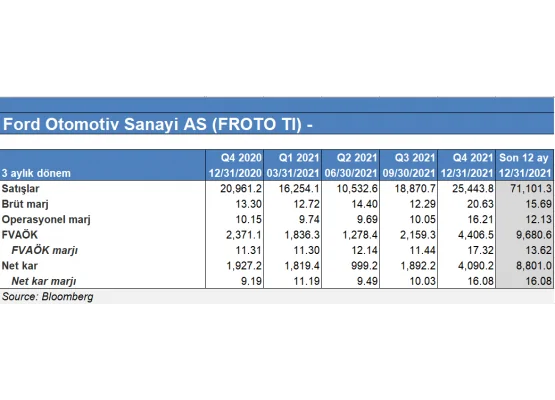

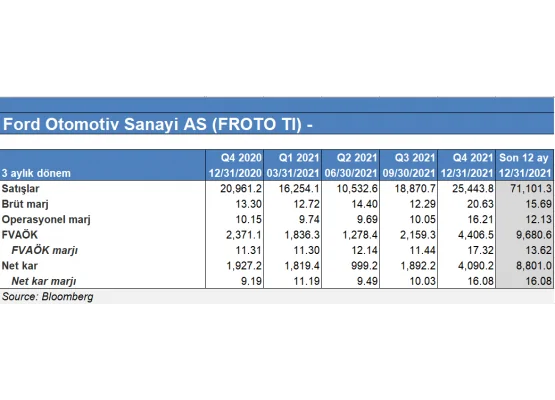

FORD OTOMOTİV SANAYİ A.Ş

FROTO

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Otomotiv

Açıklanan 2022 İlk çeyrek sonuçlarına göre şirket 2.8 Milyar TL kar açıklayarak piyasa beklentisi olan 2.6 Milyar TL’nin üzerinde kar açıkladı. Önceki yılın aynı dönemine göre net kar büyümesi %54 oldu. Şirketin hasılatı önceki yılın aynı dönemine göre %72 oranında artarak 27.8 Milyar TL olurken ihracat %79 büyüyerek 22.4 Milyar TL gerçekleşti. FAVÖK ise önceki yılın aynı dönemine göre %64 oranında artış ile 2.97 Milyar TL oldu. Sektörde yaşanan arz problemleri ve maliyet artışlarının da etkisiyle satışların maliyeti önceki yılın aynı dönemine göre %72 arttı ve marjlar üzerinde baskı oluşturdu. Şirketin toplam pazar payı ise bu çeyrek itibariyle %10 oldu. Şirketin adet bazında satışları incelendiğinde 2021 İlk çeyreğinde 21.773 adet araç satışı gerçeklştirirken 2022 İlk çeyrek itibariyle %27 düşüş yaşayarak 15.863 adet gerçekleşti. Üretimde de tedarik sıkıntılarının negatif etkileriyle önceki yıl 103.303 olan üretim adeti 2022 ilk çeyrekte %4.4 azalarak 98.685 adet oldu.

Şirketin net kar marjı önceki yılın aynı dönemine göre 110 baz puan geri çekilme ile %10.1 olurken FAVÖK marjı ise 40 baz puan düşüş ile %10.7 gerçekleşerek yatay seyretti. Şirket 2022 yılında toplam satış adedinin 440-460 bin seviyesinde gerçekleşmesini beklerken ihracat adedinin 350-360 bin seviyesinde olmasını bekliyor. Yatırım harcamalarının ise 620-670 Milyon Euro seviyelerinde olması bekleniyor

Öneri listemizde de bulunan Ford Otosan sektörde yaşanan tedarik sıkıntılarına ragmen beklentilerin üzerinde kar açıklamayı başardı. Ford Otosan için 12 aylık 360 TL hedef fiyatımızı ve AL tavsiyemizi koruyoruz. Özellikle şirketin gerçekleştirmiş olduğu yatırımları ile gelecekte sağlayacağı nakit akışları ve ihracat odaklı faaliyetleri sayesinde güçlü büyümesini sürdürmesi beklenebilir. (Özkaynaklardaki düşüş 4.56 Milyar TL’lik temettü ödemesinden kaynaklanmaktadır.)

Şirket özet finansalları

Şirket özet bilgi

TÜRKİYE GARANTİ BANKASI A.Ş

GARAN

İşlem Gördüğü Pazar:Yıldız Pazar/Kesin alım satım pazarı (Nitelikli Yatırımcılar Arasında)

Faaliyet gösterdiği sektör: Mali Kuruluşlar/Bankalar

Garanti Bankası 2022 1. Çeyrek sonuçlarına göre banka faiz gelirlerini önceki yılın aynı çeyreğine göre %85 artırarak 20.8 Milyar TL seviyesine ulaşmış oldu. Aynı dönemde Net ücret ve komisyon gelirleri %59 artışla 2.9 Milyar TL seviyesine ulaştı. Banka Net Dönem Karını önceki yılın aynı dönemine göre %206 artırarak 8.2 Milyar TL net kar açıkladı. Piyasanın bankadan beklentisi 7.5 Milyar TL kar açıklaması yönündeydi ve şirket beklentilerin üzerinde kar açıklamış oldu. Banka 2021 toplam karının yaklaşık %63’ünü ilk çeyrekte açıklamış oldu.

Bankanın aktif karlılığı 2022 İlk çeyrek itibariyle %3.5 seviyelerinde gerçekleşirken ortalama özkaynak karlılığı ise %37.5 oldu Marjlardaki iyileşmenin ivme kazandığı gözlendi.

Banka için Menkul Değerlerden Alınan Faizler kalemi altında gerçekleşen 4.7 Milyar TL karın büyük bölümü TÜFE’ye dayalı devlet tahvillerinden kaynaklanmaktadır. Bilanço dipnotlarındaki bilgilere göre 31 Mart 2022 tarihi itibarıyla söz konusu kıymetlerin değerlemesi yıllık % 40 enflasyon tahminine göre yapılmıştır. TÜFE tahmininin %1 artması veya azalması durumunda, 31 Mart 2022 itibariyle vergi öncesi dönem kârı yaklaşık 65 milyon TL artacak veya aynı tutarda azalacaktır. (Değerlemede kullanılan tahmini enflasyon oranı, yıl içerisinde gerekli görüldüğünde güncellenmektedir.)

Şirketin bilanço ayrıntılarına baktığımız zaman şirketin kredi büyümesi önceki çeyreğe göre %17 oranında gerçekleşirken mevduat büyümesi ise %13 seviyesinde gerçekleşti. Bankanın takipteki kredilerinde düşüş harekteinin sürdüğü gözleniyor 2022 İlk çeyrek itibariyle takipteki kredi oranı %3.3 oldu.(2021 1Ç : %4.4) Bankanın Özkaynakları önceki çeyreğe göre %21 seviyesinde artarak 96 Milyar TL seviyesine ulaştı.

Bankanın aktif karlılığı 2022 İlk çeyrek itibariyle %3.5 seviyelerinde gerçekleşirken ortalama özkaynak karlılığı ise %37.5 oldu Marjlardaki iyileşmenin ivme kazandığı gözlendi.

Şirketin bilançosunu incelediğimizde şirketin karını ciddi oranda artırması ve 2021 performansının yaklaşık %63’ünü ilk çeyrekte gereçekleştirmesi ile birlikte 2022’nin genelinde rekor düzeyde bir karlılık beklentisinin güçlendiğini söylenebilir. Aynı zamanda şirketin “Gönüllü Pay Alım” teklifini 12.20’den 15 TL olarak revize etmesi hali hazırda model portföyümüzde bulunan Garanti Bankası için AL olan tavsiyemizi koruyor hedef fiyatımızı 18 TL olarak revize ediyoruz.

Şirket özet finansalları

Şirket özet bilgi

TÜRKİYE ŞİŞE ve CAM FABRİKALARI A.Ş

SISE

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Mali Kuruluşlar/Holdingler ve Yatırım Şirketleri

Şişe Cam 2021 yılı son çeyrekte 5.04 milyar TL net kar açıkladı. 2020 yılı son çeyrekte şirketin karı 0.75 milyar TL, 2021 yılı 3. Çeyrekte 1.35 milyar TL olarak gerçekleşmişti. 2021 yılı mali yılında 9.13 milyar TL net kar rakamı ve 7.56 milyar TL konsolide FAVÖK rakamı ile şirketin yüksek bir büyüme yakaladığı görüldü. Konsolide net satış geliri yıllık bazda %65 artış ile 11.05 milyar TL olarak gerçekleşti. 2021 yılı ciro yıllık bazda %50 artış ile 32.06 milyar TL’ye ulaştı. Piyasa beklentisi üzerinde gerçekleşen net kar rakamında mimari cam segmentindeki gelir artışı ve kur farkı gelirlerindeki artış öne çıkıyor. Bunun dışında toplamda 1.1 milyar TL’ye ulaşan bir defaya mahsus yatırım faaliyeti gelirleri artış kaynaklı net kar büyümesi dikkat çekiyor. Şirketin 4. Çeyrek FAVÖK gelirleri yıllık ve çeyreklik bazda %54 ve %20 artış ile 2.39 milyar TL olarak gerçekleşti.

Satış hacim büyümesi segmentler bazında mimari cam +%5, cam eşyası +%17, cam ambalaj +%10 ve kimyasallar +%6 olarak görülüyor. Mimari cam segmenti yıllık %88 büyüme ile konsolide satış gelirlerine en yüksek katkı sağlayan segment iken oto camın %18 ile ciro büyümesine katkı sağlayan en zayıf segment olduğu anlaşılıyor. Öte yanda FAVÖK gelir artışına karşı FAVÖK marjında gerileme olduğu dikkat çekiyor. Artan enerji, paketleme ve nakliye giderleri FAVÖK marjının gerilemesini sağlamış. Yüksek enflasyonist ortam ve TL’nin değer kaybı faaliyet giderlerini yukarı çekerek FAVÖK marjının gerilemesine sebep oldu. FAVÖK marjı yıllık son çeyreğinde yıllık bazda 1.4 puan çeyreklik 2.5 puan düşüş ile 21.6 olarak gerçekleşti.

Konsolide FAVÖK marjı 4Ç21’de yıllık bazda yüzde 1.4 puan ve çeyrek bazda yüzde 2.5 puan düşüşle %21.6’ya geriledi. 2021 yılının tümüne bakıldığında %23.6 FAVÖK marjı yıllık bazda yüzde 3 puan iyileşme olduğunu gösteriyor.2022 yılının geneline bakıldığında doğalgaz ve elektrik başta olmak üzere artan üretim maliyetleri şirketin marjlarını baskılayabilir. Öte yanda şirketin net borç pozisyonunun 2020 sonunda 3.9 milyar TL’den 2021 sonunda 10.5 milyar TL’ye yükseldi. Bu tabloda Net borç/FAVÖK oranı 0.9x dan 2021 senesinde 1.4x a yükseldi. Şişecam 2021 yılı son çeyrekte ABD Soda külü operasyonu için hisse satın alımı kaynaklı 5.91 milyar TL nakit çıkışı ve işletme sermayesi ihtiyacındaki artış nedeniyle negatif 6.16 milyar TL serbest nakit akımı elde etti. Şirketin yılın son çeyreğinde gerçekleştirdiği bu yatırımın ileriye dönük büyüme vizyonu için önemli olduğunu ve fayda sağlayacağını düşünüyoruz.

Şişe Cam 2021 yılı son çeyrekte hisse senedi piyasasında yaşanan yükselişte öne çıkan hisse senetlerinden biriydi. 2021 yılını satışlara yönelik karlılık oranı olan net kar marjı “%28.5” ve yatırımlara yönelik karlılık oranı öz sermaye karlılığı “%29.6” ile iyi bir performans ile kapatan şirket için 12 aylık 22.00 TL hedef fiyat ile AL tavsiyemizi koruyoruz. Artan üretim maliyetleri 2022 yılında FAVÖK başta olmak üzere şirketin marjları üzerinde negatif etki yaratsa da ihracatçı şirket olma profil ive kaliteli ürün yelpazesi avantaj olmayı sürdürüyor.

Şirket özet finansalları

Şirket özet bilgi

TÜRK TRAKTÖR ve ZİRAAT MAKİNELERİ A.Ş

TTRAK

İşlem Gördüğü Pazar: kesin alım satım pazarı/Yıldız pazar/Nitelikli alım satım pazarı

Faaliyet gösterdiği sektör: İmalat/Metal eşya makine elektrikli cihazlar ve ulaşım pazarları

Şirketin Net satışları önceki yılın aynı çeyreği ile kıyaslandığında %49 artış göstererek 3.987 Milyon TL seviyesine ulaşırken brüt karı ise %44 artış ile 722 Milyon TL seviyesine ulaştı. Şirketin FAVÖK'ü ise %38 artarak 527 Milyon TL oldu. Dönem net karı %37 artışla 476 Milyon TL seviyesine ulaştı. Şirketin pandemi sonrası yeniden normal sayılabilecek büyüme oranlarına döndüğü söylenebilir. 2022'nin ilk üç ayında yerli traktör satışları %30 azalırken ithal traktör satışları %24 azaldı. Buna rağmen ihracat oranı %26 oranında artması satışları dengeledi. Şirketin toplam satışları incelendiğinde traktör ve biçerdöver toplam satışları 2022 İlk çeyrek itibariyle 11.205 adet olurken 2021’in İlk çeyreğinde bu sayı 13.286 adetti. Buradan da görüleceği üzere toplam satış adeti aynı yılın önceki dönemine göre %15’lik bir azalış göstermektedir. Şirketin özkaynaklarında yaklaşık %36'lık azalış olması, şirketin 1.2 Milyar TL'lik temettü dağıtmasından kaynaklanmaktadır.

Şirketin kar marjları incelendiğinde kar marjlarında küçülmenin devam ettiği söylenebilir. 2020 ile 2021 yılını karşılaştırdığımızda da karşımıza çıkan marj daralmasını son bilançoyla birlikte değerlendirdiğimizde önceki yılın aynı dönemine göre FAVÖK Marjınde 1.3 puan daralma ile FAVÖK marjı %14.3 seviyesine gerilerken Net kar marjı ise 1 puanlık gerileme ile %12 seviyesine geriledi. Brüt esas faaliyet kar marjı 0.6 puan daralma ile %18 seviyesine geriledi ve Esas faaliyet kar marjı da 1 puanlık düşüş ile %13.2 seviyesinde oluştu. Kar marjlarındaki daralmanın en önemli nedeni küresel çapta artan maliyetler özellikle otomotiv sektöründe yaşanan tedarik sıkıntıları.

Şirketin bilançosuna genel bakış yaptığımızda marjlardaki daralma karlılık üzerinde baskı oluşturmaya devam edebilir. Özellikle otomotiv sektöründe yaşanan tedarik sıkıntılarının 2022 yılı içerisinde devam etmesi beklenirken şirketin de yapmış olduğu tahminlerden sektörün 2022 yılı içerisinde yatay negatif bir seyir izleme olasılığı yüksek olarak değerlendirilebilir. Satışlar ve karlılık artmış olarak gözükmesine ragmen satış adetlerindeki düşüşler şirketin de beklentilerine paralel şekilde devam edebilir. Şirket için bilanço beklentilerinin karşılandığı söylenebilir. Hem net satış rakamları hem de karlılık beklentileri beklentilere paralel gerçekleşmiş olup hisse fiyatı üzerinde nötr bir etki yaratması beklenebilir. Şirket için 12 aylık hedef fiyatımız olan 320 TL fiyatını sabit tutup AL tavsiyemizi TUT ve potansiyel getiriyi “Endekse Paralel Getiri” olarak revize ediyoruz.

Şirket özet finansalları

Şirket özet bilgi

TÜRKİYE PETROL RAFİNERİLERİ A.Ş

TUPRS

İşlem gördüğü pazar: BIST 100 / BIST Tüm / BIST 50 / BIST Kimya, Petrol, Plastik / BIST Yıldız / BIST Sürdürebilirlilik / BIST 30 / BIST Kurumsal Yönetim / BIST Sınai

Faaliyet gösterdiği sektör: İmalat / Kimya İlaç Petrol Lastik ve Plastik Ürünler

Tüpraş, 4Ç21’de 523 milyon TL olan konsensüs tahmininin üzerinde 1.392 milyon TL net kar açıkladı; bir önceki çeyreğe oranla %42,9, 4Ç20’ye göre %269 artış anlamına gelmekte. Yıllık bazda ise 4Ç21 satış gelirleri 4Ç20’ye göre %182 artış göstererek 56.470 milyon TL olarak gerçekleşti. FAVÖK 6.890 milyon TL seviyesinde gerçekleşerek 3Ç21’e oranla %178 artış göstererek beklentilerin üzerine çıkmıştır.

Tüpraş için bir diğer önemli konu ise çeyreklik ve yıllık bazlı olarak kar marjlarının yükselmiş olması, çeyreklik brüt kar marjı oranı 13,99 (3Ç21’de 7,46) seviyesinde gerçekleşti ve böylece 2016 yılından beri yakalanamayan bir kar marjı oranı yakalandı. Benzer hususlar FAVÖK marjı için de geçerli görülüyor. Çeyreklik FAVÖK marjı 12,20 (3Ç21’de 6,03) seviyesinde gerçekleşerek önemli bir orana ulaştı. Net kar marjı ise %2,2 seviyesinde yıllık bazda son 4 çeyrektir yükseliyor. Ayrıca, şirketin öz kaynak karlılığında da iyileşme gerçekleşti.

Salgın dönemindeki kısıtlamaların azalmasıyla birlikte yükselen akaryakıt talebiyle birlikte marjların yükselmesi, TL’nin dolar karşısındaki değer kaybı ve yükselen ham petrol maliyetlerinin etkisiyle şirket 4Ç21’de önemli bir stok karı elde etti. Kapasite kullanım oranını da %98 seviyesine yükselterek 2019 yılındaki seviyeleri yakaladı.

Öte yanda, şirketin borçluluk oranlarında bir miktar iyileşme var. Diğer bir önemli gelişme olarak Tüpraş, bu yıl kanunlara göre geçmiş yıl zararlarından dolayı temettü dağıtamayacağını duyurdu. Şirket en son 2018 yılında temettü dağıtmıştı.

.Olumlu 2021 son çeyrek bilançosu ve 2022 yılına ilişkin beklentiler ile Tüpraş hisse senedi için 12 aylık 250 TL olan hedef fiyatı 280 TL olarak yukarı yönde güncelleyerek AL tavsiyemizi koruyoruz.