Hi̇sse Senedi̇ Pi̇yasasi Raporu (03 Mayıs-07 Mayıs) 10-05-2021

HİSSE SENEDİ PİYASASI RAPORU (03 Mayıs-07 Mayıs)

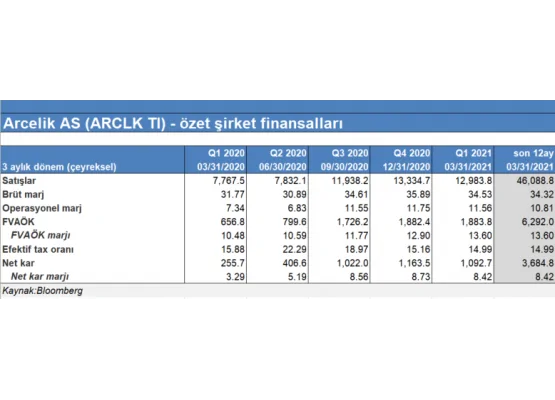

ARÇELİK A.Ş

ARCLK

İşlem Gördüğü Pazar: Yıldız Pazar/Kesin alım satım pazarı (Nitelikli Yatırımcılar Arasında)

Faaliyet gösterdiği sektör: İmalat/Metal Eşya Makine Elektrikli Cihazlar ve Ulaşım Araçları

Pay fiyatı: 32.80 TL

Piyasa değeri: 22.163 milyon TL

Hedef Fiyat: 42.00 TL

2020 mali yılında 40.9 milyar TL satış rakamı ile 2.85 milyar TL net kar açıklayan şirket 2021 yılı ilk çeyreğinde şirket 12.984 milyon TL satış geliri, 1.884 milyon TL FVAÖK ve 1.093 milyon TL net kar ile 2020 senesinde yakaladığı pozitif ivmeyi koruyor.

İlk çeyrek bilançosu satış gelirleri dağılımına bakıldığında net satış gelirlerinin yıllık bazda Türkiye’de %69 Avrupa’da %57 ve Afrika’da %88 artmış olduğunu görüyoruz. Cirodaki artışın %44’lük kısmı yurt içi ve yurt dışı talep artışı ile gerçekleşirken yurt dışı satışlar kaynaklı kur artışının da katkısı olduğu anlaşılıyor.

Satışlardaki artışa metal ve plastik başta olmak üzere yükselen hammadde fiyatlarına rağmen şirketin FVAÖK marjı yılın ilk çeyreğinde %14.5 seviyesine yükselmiş. Maliyet artışlarının bir kısmı uzun vadeli anlaşmalar ile bertaraf edilirken güçlü ciro büyümesi ile şirket FVAÖK rakamını 1.884 milyon TL’ye çıkarmayı başarmış. Şirketin operasyonel marjlarının da iyileşmiş olduğu gözden kaçmıyor.

Avrupa ve İngiltere başta olmak üzere ihracat pazarı olan ülke para birimlerinin ABD Doları karşısında değer kazanması yanında operasyonel giderlerde düşüş ile bu tarafta marjlarda çeyreklik ve yıllık bazda marjların iyileşmiş olduğu görülüyor. Borçluluk tarafına bakıldığında 2020 sonunda 5.1 milyar TL olan net borç rakamının yılın ilk çeyreğinde 9.1 milyar TL olurken net borç/FVAÖK rakamının 0.95’ten 1.42’ye yükseldi.

Şirketin isminin 2020 senesinde de küresel sıralamada sürdürülebilirlik ile dayanıklı tüketim malları grubu içerisinde yer aldığını görüyoruz. 22 Mart tarihinde kredi derecelendirme kuruluşu S&P şirketin uzun vadeli kredi notunu BB’den BB+ olarak güncellerken görünümü negatiften durağana yükseltti. Şirketin bilançosunda kur riski olmayışı yönetim beklentileri dahilinde toplam ciroda beklenen %30 büyüme %12 FVAÖK marjı büyümesi, yüksek ihracat potansiyeli orta ve uzun vadede stratejik ortaklık ve satın alma potansiyelini hepsi bir arada düşünüldüğünde Arçelik hisse senedini 42.00 TL hedef fiyat ve “endeks üzerinde getiri” beklentisi ile tavsiye listemizde koruyoruz.

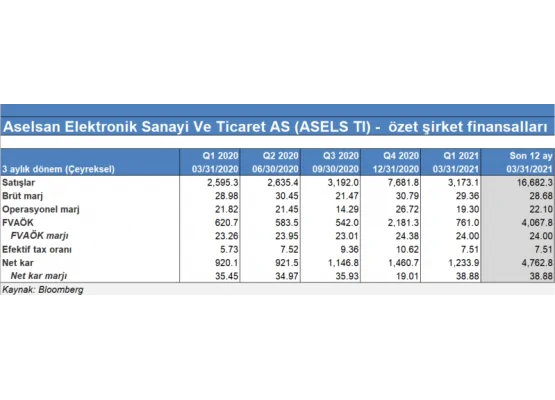

ASELSAN ELEKTRONİK SANAYİ ve TİCARET A.Ş

ASELS

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Teknoloji/Savunma

Pay fiyatı: 15.04 TL

Piyasa değeri: 34.291 milyon TL

Hedef Fiyat: 20.00 TL

2020 yılı mali yılını 16.104 mia TL satış geliri ve 4.449 mia TL net kar ile kapatan şirket 2021 yılı için öngördüğü FVAÖK marjı artışı %22 olarak açıklanmıştı. 2021 yılı ilk çeyrek bilançosunda şirketin satışlarının yıllık %22 artış ile 3.173 mia TL’ye ulaştığını FVAÖK marjının %24 arttığını ve şirketin net karının yıllık %34 artış ile 1.234 mia TL olarak gerçekleştiğini görüyoruz.

Şirketin satışlarının dağılımında iç piyasa olan satışlar %21 artış ile 2.973 milyar TL’ye yükselirken ihracattın toplam satışlar içerisindeki payının 200 milyon TL olduğu görülüyor. Bu dönemde Aselsan’ın aldığı yeni sipariş miktarı 114 mio dolar olarak önceki çeyrekte alınan 533 milyon dolarlık yeni siparişler kalemine kıyasla düşüş gösteriyor. Ancak şirketin proje başına karlılık marjının yılın ilk çeyreğinde de yüksek olduğunu ve brüt kar marjının 0.4 baz puan artış ile %29.4 olarak gerçekleştiğini görüyoruz. Kısaca yeni siparişlerde düşüşe rağmen güçlü operasyonel performans ve döviz kuru artışı kaynaklı 897 milyon TL’lik diğer kazançlar kalemi ile FVAÖK rakamı yıllık %23 artış ile 761 milyon TL olarak gerçekleşti.

Şirketin borçlanma tarafındaki pozisyonlanmasına bakıldığında borçlar 1 milyar TL azalarak 3.2 milyar TL’ye geriledi. Böylece şirketin işletme sermayesi 2020 yılında 8.4 milyar TL iken 2021 ilk çeyrekte 9.8 milyar TL’ye yükseldi. Şirketin işletme sermayesinin satışlara oranının çeyreklik bazda 7 baz puan arttığını ve %59’a yükseldiğini görüyoruz.

Yılın geri kalanında şirket brüt kar marjını mevcut yüksek seviyeleri koruyabilir ve yeni sipariş alımları ile satışlarını artırabilir. Bu sayede şirketin 2021 yılı için öngördüğü %22 FVAÖK marj artışını sağlayabileceğini düşünüyoruz. Bu nedenle şirket için öncesinde 18 TL olan belirlediğimiz 12 aylık hedef fiyat seviyesini 20.00 TL olarak yukarı yönde güncelleyerek “endeks üzerinde getiri” tavsiyemizi koruyoruz.

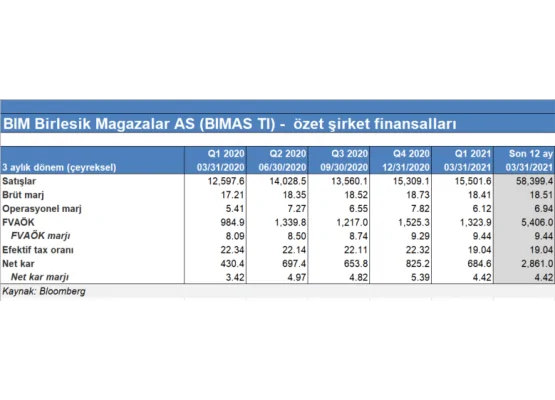

BİM BİRLEŞİK MAĞAZALAR A.Ş

BIMAS

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Toptan ve Perakende Ticaret, Lokantalar ve Oteller

Pay fiyatı: 64.70 TL

Piyasa değeri: 39.285 milyon TL

Hedef fiyat: 90,00 TL

Bimaş’ın 06 Mayıs tarihinde açıklanan ilk çeyrek bilançosunda satış gelirlerinin yıllık bazda %23.1 artış ile 15.502 milyon TL olduğunu ve ilk çeyrek karının yıllık bazda %59 artış ile 684.6 milyon TL olarak gerçekleştiğini görüyoruz. Pandemi sonrası ilk dönemde perakende sektörü genelinde artan tüketim talebi sonrasında azalan mağaza trafiği ile bir süre sonra ivme kaybetmiş olsa da mağaza açılışlarındaki güçlü trend ve artan ev içi tüketimi şirketin ciro performansına olumlu yansıdı. Şirket yılın ilk çeyreğinde Türkiye’de 331 Fas’ta 17 mağaza açılış yaptı ve toplam mağaza sayısı 9723 olarak gerçekleşti. Şirketin 2020 son çeyrek mağaza sayısı 9365 iken ilk çeyrekte mağaza sayısı %4 artırılmış görünüyor.

2020 bilançosunda şirketin operasyon el performans artışı büyük ölçüde TÜFE’de artış kaynaklıydı. Tüfe kaynaklı fiyat artışları spot piyasa ürünlerini 2021 ilk çeyrek için de aynı etki ile yukarı çekti ve operasyon el performans gücünü korudu. İlk çeyrek bilançosunda 1.321 milyon TL FVAÖK geliri ve %8.5 FVAÖK marjı ile ilk çeyrek bilançosunun ortalama piyasa beklentisini karşıladığını görüyoruz. 2020 son çeyrekte şirketin sukuk, katılım sertifikası ve kiralama sertifikası gibi yatırım araçlarından elde ettiği kazançlardan elde edilen gelirlerin ilk çeyrekte de 777.4 milyon TL gelir ile karlılığa pozitif etkisi olduğu görülüyor. Politika olarak Bimaş yaptığı yatırımların kolay nakde çevrilir olmasını tercih ediyor.

Sonuç olarak şirketin yılın ilk çeyreğinde operasyon el anlamda gücünü koruduğunu ciro ve FVAÖK gerçekleşmesi ile piyasa beklentisinin biraz üzerinde net kar elde ettiğini görüyoruz. Bımaş temel ihtiyaç maddelerini içeren ürün gamı ve bu ürün gamı içinde fiyat artışlarını yansıtabilmesi göreceli uygun fiyatlı ürün sunması ile yılın geri kalanında Pazar payını artırabilir. Güçlü finansalları ve sektör içindeki konumu ile 2021 yılında da yatırımcı nezdinde ilgi göreceğini düşündüğümüz hisse senedi son 1 ayda endeksin %4.5 altında performans gösterdi. Sebebi sektör genelindeki şirketlerin fiyat politikasına ilişkin rekabet kurulunca açılan soruşturma ve bazı ürün gruplarının zincir marketlerde yer alamayacağı yönündeki düzenlemeler iken perakende sektörü iyi bilançolara rağmen bir süre geri plana itilebilir. Buna rağmen şirketin uzun vadede 12 aylık 90 TL olarak belirlediğimiz hedef fiyat ile endeks üstü getiri sağlayabileceğini düşünüyoruz.

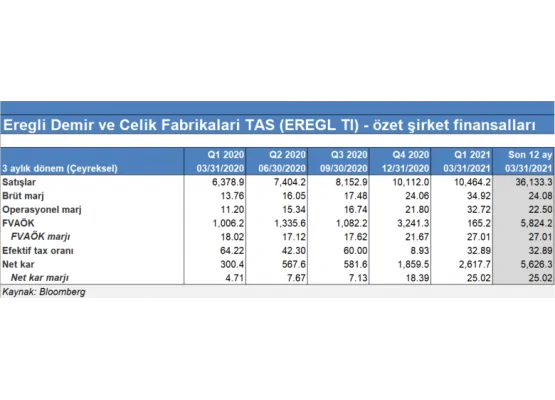

EREGL

İşlem Gördüğü Pazar: Yıldız Pazar/Kesin alım satım pazarı (Nitelikli Yatırımcılar Arasında)

Faaliyet gösterdiği sektör: İmalat/Ana Metal Sanayi

Pay fiyatı: 19.74 TL

Piyasa değeri: 69.090 milyon TL

Hedef fiyat: 22.00

Yılın ikinci yarısında küresel ekonomik büyüme ve artan talep endüstriyel metal piyasasında fiyatların yükselmesine neden oldu. 2020 yılı son çeyreğinde %11 yükseliş kaydeden demir cevheri fiyatları 2021 ilk çeyrekte ortalama 250 dolar olurken yüksek seyreden ürün fiyatları şirketin brüt kar marjının %34.9 seviyesine yükselmesini sağladı.

Şirketin değişik ürün grupları içerisinde talep artışı sürerken tüketimde toparlanma ile Türkiye’de çelik üretimin geçtiğimiz yıla kıyasla %9 artış ile 6.4 milyon ton olduğu görülüyor. Bu dönemde Erdemir satış hacminin 2020 ilk çeyreğe göre %4.6 artırdı. Yıllık 2.011 ton satış hacmi ve %97 kapasite kullanımına ulaşan şirketin içeride lider firma olarak sektör pozitif ortamdan faydalandığını görüyoruz.

Yüksek girdi maliyetlerine rağmen operasyonel tarafta satış tonajında artış 2021 yılı ilk çeyrek bilançosunda FVAÖK’ün 3.853 milyon TL olarak gerçekleşmesini sağlarken FVAÖK marjını %36.8 seviyesine taşıdı.

Gelinen noktada ilk çeyrek bilançosunda satış gelirlerinin yıllık %64 artış ile 10.46 milyar TL olduğunu, FVAÖK rakamının 3.853 milyon TL, FVAÖK marjının yıllık 21.1 puan artış ile %36.8 olduğunu ve bilançosunda 1.30 milyar TL olan vergi giderine rağmen 2.4618 milyon TL net kar açıkladığını görüyoruz.

Şirketin ilk çeyrek bilançosu operasyonel ve finansal anlamda beklentilerin üzerinde gerçekleşti. İyi bilanço beklentisi son bir ayda hisse fiyatının endeksin üzerinde performans göstermesini sağladı. Bu dönemde Ereğli hisse senedi fiyatı öncesinde 18.00 TL olarak belirlediğimiz hedef fiyatın üzerine çıktı.

İlk çeyrek bilançosu sonrasında talep artışı ve çelik fiyatları kaynaklı iyileşmenin yılın ikinci çeyreğinde de devam edeceğini düşünüyoruz. Bu nedenle şirket için 12 aylık hedef fiyat beklentimizi 22.00 TL olarak güncelleyerek “endekse paralel getiri” ile tavsiye listesindeki yerini koruyoruz.

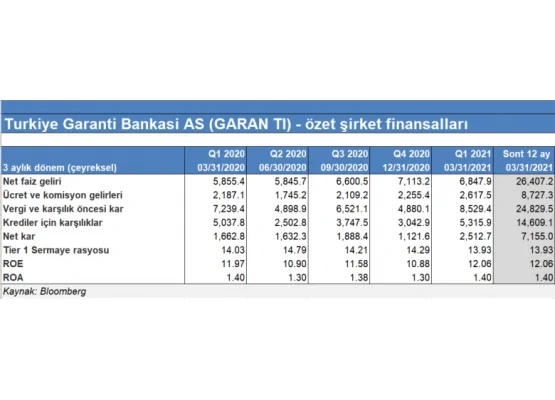

TÜRKİYE GARANTİ BANKASI A.Ş

GARAN

İşlem Gördüğü Pazar: Yıldız Pazar/Kesin alım satım pazarı (Nitelikli Yatırımcılar Arasında)

Faaliyet gösterdiği sektör: Mali Kuruluşlar/Bankalar

Pay fiyatı: 7.72 TL

Piyasa değeri: 32.424 milyon TL

Hedef fiyat: 10.00 TL

Bankacılık sektörü 2020 yılı boyunca salgın etkisi ile artması muhtemel kredi portföy riski ile BIST100 endeksi altında performans gösterdi. 2021 yılına girildiğinde içeride enflasyonist eğilim ve yükselen faiz oranları ile sektörün esas faaliyet alanı olan krediler zayıf halka olarak görülmeye devam etti.

Sektör genelindeki bu tablo içerisinde Garanti Bankası 2020 yılı son çeyrekte yıllık %9 çeyrek sel %41 düşüş ile 1.11 mia TL net kar açıkladı. Geçtiğimiz hafta açıklanan 2021 ilk çeyrek rakamlarında bankanın net karının çeyrek sel %128 yıllık bazda %17 artış kaydettiği görülüyor.

İlk çeyrek bilançosundaki artışta öne çıkan kalemlere bakıldığında; net faiz gelirlerindeki artışın yanında bankanın bu dönemde ayırdığı serbest karşılık tutarının 150 milyon TL ile sınırlı kalması etkili oldu. 2020 senesinde çeyrek sel bazda karşılık ayırma konusunda kararlılık gösteren yönetim anlayışı ile toplam serbest karşılık tutarı 4.8 milyar TL seviyesine yükseldi. 2021 ilk çeyreğe geri dönersek bu dönemde bankanın tüketici kredileri tarafındaki Pazar payında artış olduğu görülüyor. Yükselen faiz ortamına rağmen yılın ilk çeyreğinde yükselen bireysel kredi talebinden Garanti Bankası kendine düşeni rahatlıkla alabilmiş. Tüketici kredilerinde detaya bakıldığında TL kredilerin çeyrek sel bazda %6 arttığını dolar bazlı kredilerin %7 azaldığını görüyoruz. Bir başka göze çarpan net ücret ve komisyon gelirlerine iyileşme olarak görülüyor. Bankanın ücret ve komisyon gelirleri çeyreklik ve yıllık bazda sırasıyla %25 ve %11 artış kaydetti

Pozitif taraftan negatif sayılabilecek gelişmelere gelindiğinde ikinci aşama kredilerde artış gerçekleşmiş. Toplam 42.5 milyar TL kredi ödemesi ertelenmiş. İkinci ve üçüncü aşama kredilerde beklenen zarar karşılık oranları 110 ve 240 baz puan artmış. Toplam kredi risk maliyeti 146 baz puan ile 200 baz puan altında henüz risk teşkil etmiyor. Ancak 2021 yılında bütçe içinde yapılan makro tahminlerde Tüfe artışının %15 olarak yukarı yönde güncellendiğini yılsonu politika faizi tahminin %16 olarak alındığını görüyoruz. Bu duruma kurumlar vergisi oranında artış ile sermaye maliyetinde yükseliş eklenince kurumsal yatırımcının bankacılık sektörüne ilgisi temkinli olabilir.

Özet olarak, 2021 yılı geri kalanında yüksek faiz ortamı ve kredi portföy riski ile devam eden kırılganlıklara rağmen olumlu ilk çeyrek bilançosu ile Garanti hisse senedini 12 aylık 10.00 TL hedef fiyat ile güncelledik ve “endeks üstü getiri” tavsiyesi ile listemizde tutuyoruz.

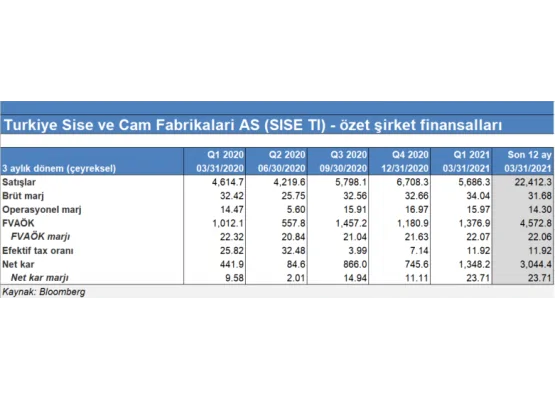

TÜRKİYE ŞİŞE ve CAM FABRİKALARI A.Ş

SISE

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Mali Kuruluşlar/Holdingler ve Yatırım Şirketleri

Pay fiyatı: 7.60 TL

Piyasa değeri: 23.280 milyon TL

Hedef Fiyat: 11.00 TL

Şirket 2020 bilançosunda satışlar 21.3 mia TL’ye ulaşırken net kar rakamı 2.14 mia TL ile piyasa beklentisi olan 20.9 milyar TL üzerinde gerçekleşti. Geçtiğimiz hafta açıklanan 2021 yılı ilk çeyrek bilançosunda satışların yıllık bazda yüzde 24 artış ile 5.69 milyar TL olduğu 2020 yılı ilk çeyrekte 441.9 milyon TL olan kar rakamının ise 1.35 milyar TL’ye yükseldiği görüldü. Net kardaki iyileşmeyi sağlayan operasyon el performans artış ve kur farkı gelirlerindeki artış olarak öne çıkıyor. Şirketin ilk çeyrek FVAÖK gelirleri yıllık bazda %35 artış ile 1.33 milyar TL olarak açıklandı. Konsolide FVAÖK marjının ise yıllık bazda 2.1 puan artış ile %23.5 olarak gerçekleşti.

Satış gelirlerinin detayına bakıldığında en güçlü artışın mimari cam segmentinden kaynaklandığı görülüyor. Bu dönemde mimari cam segmentinde ton başına gelirlerde %27 artış ve kur farkı gelirleri ile yıllık bazda %70 büyüme gerçekleşmiş. Mimari cam sektörünün satış gelirleri içerisindeki payı 2020 ilk çeyrekte %21 iken 2021 ilk çeyrekte %29 seviyesine yükselmiş. Bu segmentin FVAÖK rakamının konsolide FVAÖK rakamı içindeki payı son bilançoda %34’e ulaştı. Otomotiv cam segmentine gelince satış gelirlerinin düştüğünü ancak fiyat artışları ile ton başına gelirlerde artış olduğu görülüyor. Ton başına gelirlerde artış ve TL’nin değer kaybı bir arya gelince bu segmentin yıllık bazda %38 büyüme kaydettiği görülüyor.

2021 ilk çeyrek bilançosunda operasyon el performansta iyileşme gayet olumlu iken TL’nin değer kaybının net kar rakamını yukarı taşımakta etkili olduğunu görüyoruz. Yılın geri kalanında şirketin ihracat pazarı içinde olan ülke ekonomilerinde toparlanma ve iç talep ile değişik segmentlerde ürün karması ile ton başına gelirlerde artışı yakalaması güçlü yönleri olarak öne çıkıyor.

Öte yanda Şişe Cam 26 Şubat tarihinde 150 milyon nominal hisse ve 1.2 milyar TL büyüklükte geri alım programı açıkladı. Bu zamana kadar şirketin 6.02 milyon nominal hisse alımı gerçekleştirdiğini görüyoruz. Aynı zamanda 31 Mayıs tarihinde 500 milyon TL’lik (temettü verimi %2.2) temettü dağıtımı yapılacak. 2021 yılına ilişkin olumlu operasyon el performans beklentisi yanında hisse senedi piyasalarında oynaklığın arttığı dönemlerde şirket hisse senedi alımları olma ihtimalini pozitif olarak değerlendiriyoruz. Bu nedenle öncesinde 9.20 TL olan 12 aylık hisse fiyat beklentimizi 11.00 TL olarak yukarı yönde güncelleyerek “endeks üstü getiri” beklentisi ile tavsiye listemizde tutuyoruz.

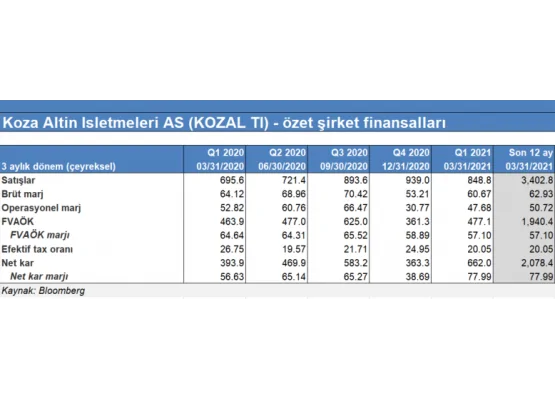

KOZA ALTIN İŞLETMELERİ A.Ş

KOZAL

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Madencilik ve Taş Ocakçılığı/Kömür ve Linyit İşletmeciliği

Pay fiyatı: 129.20 TL

Piyasa değeri: 19.703 milyon TL

Hedef Fiyat: 155.00 TL

2020 yılı ikinci yarısında pandemi etkisi ile azalan altın üretimi ve satışı yanında yükselen üretim ve operasyon maliyetleri şirketin kar marjında gerilemeye sebep oldu. 2020 son çeyrekte şirket 363 milyon TL net kar açıkladı. 2021 yılı ilk çeyreğinde de salgın etkisi ile üretimin zayıf olduğu görülüyor. İlk çeyrekte toplam üretim yıllık %13 düşüş ile 62.521 ons olarak gerçekleşti. Satış yapılan altın miktarı ise yıllık %11 düşüş ile 63.852 ons seviyesindeydi.

Üretim ve satışlarda düşüşe karşı ons başına altın fiyatlarında yükseliş ve TL’nin değer kaybetmesi ile şirketin ilk çeyrek net satış gelirleri yıllık bazda %22 artış ile 849 milyon TL olarak gerçekleşti. Şirketin net karı yılın ilk çeyreğinde yıllık %68 artış ile 662 milyon TL’ye yükseldi. Net kar marjındaki %78’lik artışa rağmen FVAÖK marjı 2020 ilk çeyrekte %60 iken 2021 ilk çeyrekte %48.68’e geriledi. FVAÖK de gerilemenin altında ons başına nakit maliyetlerin yıllık bazda %45 artış kaydetmesi, genel yönetim giderlerinde yükseliş araştırma ve geliştirme giderlerinde artış ile gerçekleşti.

Sonuç olarak ilk çeyrek bilançosunda şirketin net kar rakamında artışın şirketin esasa faaliyet alanı kaynaklı olmadığını yatırım kaleminde gelir artışları kaynaklı olduğunu görüyoruz. Faiz gelirlerinin %117 artış ile 244 milyon TL’ye yükselmesi ve kur farkı gelirlerinin net kar rakamını yukarı çektiği anlaşılıyor. Bu anlamda esas faaliyetleri ve FVAÖK artışı kaynaklı olmayan net kar rakamına rağmen, yılın geri kalanında salgın etkisinin geride kalması ile normale dönen üretim koşulları ve yaz aylarında artması muhtemel altın talebinin şirketin esas faaliyeti kaynaklı gelirlerini yukarı çekebilir. Sonuç olarak, KOZAL hisse senedi 155.00 TL hedef fiyat ve “endeks üstü getiri” ile tavsiye listemizdeki yerini koruyor.

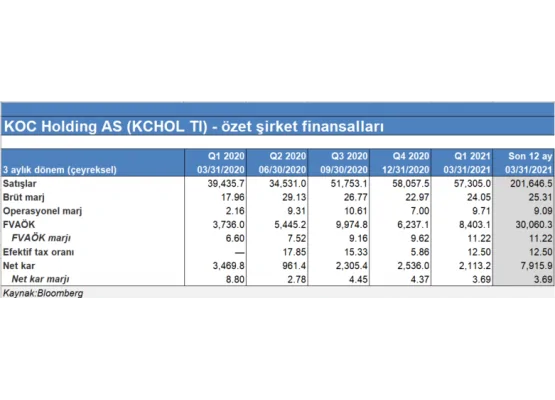

İşlem Gördüğü Pazar: Yıldız Pazar

Faaliyet gösterdiği sektör: Mali Kuruluşlar/Holdingler ve Yatırım Şirketleri

Pay fiyatı: 18.89 TL

Piyasa değeri: 47.903 milyon TL

Hedef Fiyat: 26.00 TL

Şirket 2020 mali yılını 183.8 milyar TL satış rakamı ve 9.27 milyar net kar rakamı ile tamamlamıştı. 2021 yılı ilk çeyreğinde 2.11 milyar TL net kar yıllık bazda %39’luk bir geri çekilmeyi işaret ediyor. Koç Holding’in 2020 yılı ilk çeyreğinde Yapı Kredi Bankasında kontrol değişikliği ile tek seferlik bir elde etmişti. Yılın ilk çeyreğinde Yapı Kredi Bankası’nda kontrol değişikliği kaynaklı 3.4 milyar TL’lik gelir olmasaydı holding 2020 yılı ilk çeyrekte 89 milyon TL net kar elde etmiş olacaktı. Dolayısı ile net karda %39’luk düşüş nedeni bilindiğinden negatif algılanmadı. Koç Holding’in ilk çeyrek gelirleri yıllık %38.2 artarak 97 milyar TL yükseldi. Gelirlerde artışa en fazla katkının otomotiv sektöründen olduğunu görüyoruz. Otomotiv ve dayanıklı tüketim malları Koç grubunun yüzde 30’unu oluşturuyor. Otomotiv sektöründe iç talebin güçlü devam ettiğini ve bu taraftaki şirketlerin 2021 yılı beklentilerini yukarı yönde revize ettiğini görüyoruz.

Koç Holding’in operasyon el karlılığı da yıllık bazda %215.6 artış kaydetti. Operasyon el karlılık artışına katkı sağlayan sektörün ise enerji olduğu anlaşılıyor. Enerji sektöründe Brent petrol fiyatlarında yükseliş stok karlılığına olumlu olarak yansırken bu çeyrekte de TÜPRAŞ iştirakler içerisinde zarar eden olarak görülüyor. Ancak yılın geri kalanında ülke genelinde ekonomik canlanma ile artması muhtemel talep ile rafineri kullanım kapasitesinde artış, petrol fiyatlarında yükseliş ve ürün marjlarında iyileşme ile TÜPRAŞ yılın geri kalanında Koç Holding bilançosuna katkısı olabilir.

Şirket 2020 yılsonunda 375 milyon dolar net nakit pozisyonu taşıyor iken 1. Çeyrekte iştiraklerden elde edilen 2.6 milyar TL temettü gelirleri ile net nakit pozisyonu 648 milyon dolara yükseldi. Ancak şirketin Nisan ayında gerçekleşen temettü ödemesi ile net nakit pozisyonu 466 milyon dolara geriledi. 2020 yılında geçerli olan temettü tavanının kaldırılması ile birlikte önümüzdeki üç senede şirketin temettü verimi yukarı gidebilir. İştiraklerinden TÜPRAŞ’ın yokluğunda grubun 2021 yılında geçtiğimiz seneye göre yüzde 2 üzerinde artış ile temettü verimini yukarı taşıyacağı beklentisi var. Hali hazırda şirketin savunmacı bilanço yapısı, kurumsallığı, temettü getirisi ve ileriye dönük ülke kredi notunun yükselme potansiyeli olduğu senaryoda artması muhtemel yabancı yatırımcı ilgisi ile 12 aylık 26.00 TL hedef fiyat ile “endeks üzeri getiri” sağlayabileceğini düşünüyoruz.