Haftalik Bülten 16-05-2022

HAFTALIK BÜLTEN

Haftanın gündemi ve beklentiler...

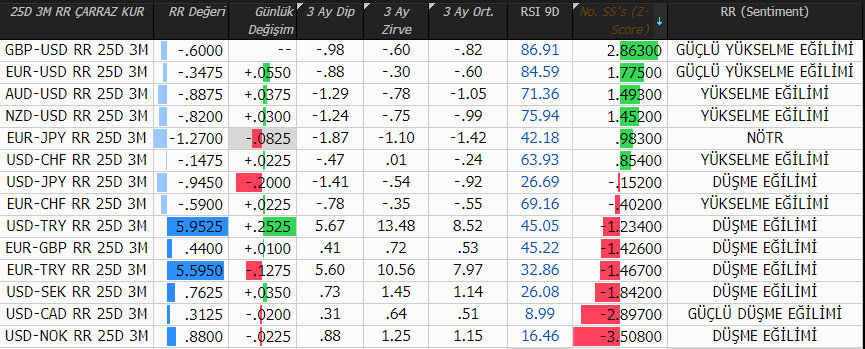

Döviz Piyasası

DÖVİZ PİYASASI

EURUSD: Nisan ayı ilk haftasında 1.1185 yüksek seviyesini gören Euro/dolar paritesi sonrasında FED ’in faiz artıracağı beklentisi ile satış yönlü eğilimini sürdürdü. Son altı haftada yaşanan düşüş Euro/dolar paritesini geçtiğimiz hafta 1.0354 düşük seviyesine taşıdı. ABD yükselen faiz ortamı ile paranın adresi olurken Dolar Endeksi bir ara 105.00 sınırına yaklaştı. Son 10 yılın zirvesinde Dolar Endeksi henüz enflasyon ile mücadele anlamında faiz artırım ortamına girememiş olan Euro Bölgesi para birimini baskılamayı sürdürüyor. Teknik olarak aşırı satım bölgesinde olunmasına rağmen Dolar Endeksi 102.00’li seviyelere doğru geri çekilme eğiliminde olmadan paritenin 1.0625 üzerinde kalıcı kapanış yapması zor görülüyor.

Destekler: 1.0350-1.0265-1.0175

Dirençler: 1.0450-1.0530-1.0625

GBPUSD: Mayıs ayı başında 1.2635 yüksek seviyesini gören GBPUSD paritesi İngiltere Merkez Bankası’nın kısa vadeli faiz oranlarını %1 seviyesine çektiği ortamda ABD Doları ile rekabet edemiyor. Sebebi Amerika’nın güçlü istihdam piyasası ve olumlu ekonomik veriler ile 2022 yılında resesyona girme ihtimalinin zayıf oluşu buna karşı son açıklanan rakamlarda İngiltere’nin servis sektörü negatif etkisi ile daha zayıf bir ekonomik büyüme profili çizmesi olarak görülüyor. Sonuç olarak, GBPUSD paritesinde düşüş trendi korunurken geçtiğimiz haftanın düşük seviyesi 1.2166 oldu. Euro/dolar tarafında olduğu gibi Dolar Endeksi 102.00’li seviyelere doğru geri çekilmeden GBPUSD paritesinin 1.2500 seviyesine doğru yükselerek bu seviyeyi yukarı yönde kırması güç diyebiliriz. Teknik olarak, 1.2500 altında kaldığı sürece Sterlin zayıf seyrini koruyor olacak.

Destekler: 1.2150-1.2075-1.2000

Dirençler: 1.2430-1.2530-1.2640

USDJPY: 11 Mart ile başlayan haftada yaşanan yükseliş Nisan ayı sonunda USDJPY paritesini 131.25 yüksek seviyesine taşıdı. Sonraki iki haftada daha düşük seviyelerde haftalık kapanışlar ile kısa vadeli aşağı yönlü düzeltme niyeti var. Dolar Endeksinin 105.00 sınırından ılımlı bir geri çekilme eğilimine girdiği ortamda USDJPY paritesi 9 haftalık üssel hareketli ortalaması olan 126.00 seviyesine doğru geri çekilebilir. FED ‘in enflasyonu kabullenip faiz artırım sürecine başlama sinyalini verdiği 2021 sonbahar aylarından bu yana iki ülkenin 10 yıllık tahvil faiz oranları arasındaki getiri farkı USDJPY paritesine yön veriyor. Bu durumda şimdilerde %2.90 sınırında olan ABD 10 yıllık tahvil faiz oranlarında geri çekilme olmadan Japon Yeninde kalıcı bir yükseliş yaşanmayabilir. Teknik olarak, bu hafta 128.80 altında kapanışlar USDJPY paritesini 127.50 altında 126.00 desteğine taşıyabilir.

Destekler: 127.50-126.95-126.00

Dirençler: 129.40-130.05-131.35

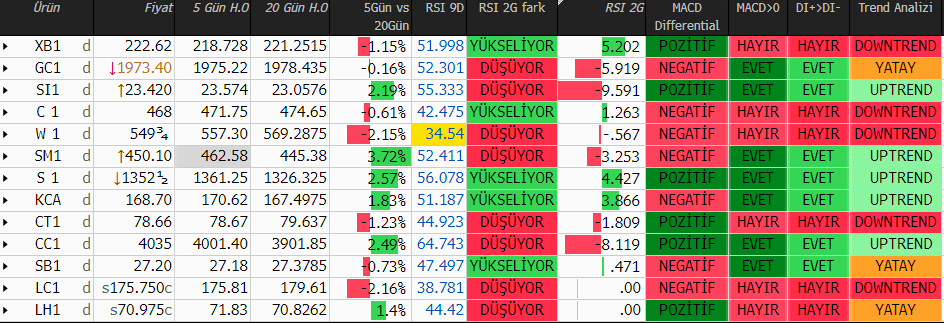

Emtia Piyasası

Hisse Senedi ve Emtia Piyasası

S&P500 Endeksi: Endekste hafta boyunca seans içinde yaşanan yükseliş denemeleri başarısız oldu. ABD tarafında açıklanan enflasyon verileri Mart ayında da ekonomideki enflasyon eğiliminin sürdüğünü gösteriyor. Yine ABD Başkanı Joe Biden’ın verdiği mesajlar ile enflasyon ile mücadelenin altını çizmesi de hisse senedi piyasaları için negatifti. Avrupa ve İngiltere ekonomisinde yavaşlama emareleri yanında artan covid vaka sayısı ile Çin ekonomik verilerindeki geri çekilme küresel ekonomik beklentileri aşağıya çekiyor. FED başta olmak üzere Küresel Merkez Bankaları’nın sıkı para politikasına geçtiği ortamda uzun vadeli hareketli ortalamaların altında fiyatlama ile S&P500 endeksinde önümüzdeki haftalarda yaşanan yükselişler satış fırsatı olarak görülebilir. Geçtiğimiz hafta 4050 endeks altında fiyatlama ile yukarı yönlü yaşanacak bir tepki yükselişinin öteleneceği görüşündeydik. S&P500 endeksinin uzun vadeli yükseliş eğilimine geri döndüğünden bahsetmek için ise 4400 üzerinde kapanış görmek gerekiyor.

Destekler: 3850-3630-3550

Dirençler: 4050-4150-4240

Nasdaq Endeksi: Teknik olarak, 100 haftalık üssel hareketli ortalaması olan 13300 altında kapanış yapan Nasdaq endeksi geçtiğimiz hafta da zayıf seyrini korudu. Bu hafta endeks için 200 haftalık üssel hareketli ortalama 11400 önemli destek olarak görülüyor.

Destekler: 11400-10950-10500

Dirençler: 12675-13300-13900

DAX Endeksi: ABD hisse senedi piyasalarında yaşanan satış eğilimi Alman DAX endeksinde tama olarak hissedilmedi. Endeks hafta boyunca dar bir aralık içinde kaldıktan sonra haftanın son işlem gününde 14000 sınırına yakın kapanış gerçekleştirdi. Geçtiğimiz haftanın düşük seviyesi 13500 civarında iken küresel risk alma eğilimine paralel 13500 üzerinde alış yönlü tepki yaşanabilir. Teknik olarak, endeks bu hafta 14150 üzerinde kapanışlar ile 14530 seviyesine doğru yükseliş eğiliminde olabilir.

Destekler: 13450-13200-13050

Dirençler: 14150-14400-14530

Kıymetli Metal Piyasası

XAUUSD: FED ‘in faiz artırım patikasına en fazla tepki veren kıymetli metal piyasası olurken geçtiğimiz hafta 1850 dolar altında hareket ile altında görünüm giderek bozuldu. Son iki haftada yaşanan fon satışları ve uzun pozisyon kapama faaliyeti ile 52 haftanın düşük seviyesinde pozisyonlanma altın piyasasının kısa vadede aşırı satım bölgesinde olduğunu gösteriyor. Haftanın ekonomik takviminde FED Başkanı Powell’ın Salı günü Wall Street Journal etkinliğinde enflasyon ile ilgili yapacağı açıklamalar dolar ve altın tarafında etkili olacaktır. ABD ekonomisinin güçlü kaldığı ve faiz artırım beklentisi ile Doların talep gördüğü ortamda altında 1850 üzerinde hareket için emtialar üzerindeki ABD Doları baskısının hafiflemesi gerekiyor.

Destekler: 1795-1780-1760

Dirençler: 1850-1875-1895

XAGUSD: Güçlenen ABD Doları ve yükselen 10 yıllık tahvil faiz oranı kıymetli metal piyasasında satıcıların kontrolünü sağlarken gümüş küresel ekonomik yavaşlama endişesi ile daha sert satışlara maruz kaldı. İleriye dönük olarak endüstriyel metal talebi güçlü kalmaya devam edecek. Dünya kaynakları kısıtlı ve kolay para politikası ve kredi koşulları ile desteklenen büyüme arz talep dengesi ile endüstriyel metal piyasasındaki geri çekilmelerin kısa dönem olduğunu düşündürüyor. Buna rağmen altın ile beraber hareket eden aynı zamanda küresel ekonomik büyümeden destek alan gümüş piyasası güçlü bir ETF borsa yatırım talebi olmadan kalıcı bir yukarı yönlü hareket yapamayabilir. Her şeyden önce ABD Doları baskısından kurtularak fiyatlama yapma eğilimine giren altın olmadan 23.00 dolar üzerinde fiyatlamaya geçilemeyecektir.

Destekler: 20.00-19.25-18.00

Dirençler: 21.40-22.30-23.95